Με τις κάλπες να έρχονται τελικά τον Μάιο και όχι τον Ιούνιο, ο Τούρκος πρόεδρος έχει λιγότερο χρόνο μπροστά του να αναπτύξει σε πλήρη εφαρμογή τα διαβόητα Erdoganomics. Αυτό σημαίνει ότι θα πρέπει να περιμένουμε μέσα στους επόμενους μήνες ακόμη πιο δραστικές παρεμβάσεις στο δημοσιονομικό και νομισματικό πεδίο, οι οποίες και θα απαιτήσουν πιο σκληρή προσαρμογή στο μέλλον, προειδοποιεί ο οίκος αξιολόγης Scope Ratings.

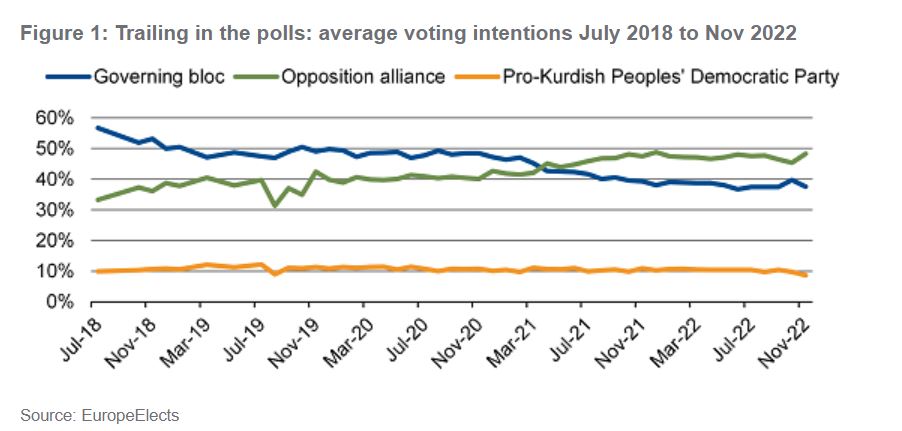

«Αν και η απόφαση του Ρετζέπ Ταγίπ Ερντογάν για εκλογές στις 14 Μαΐου είναι εν μέρει πολιτικά υποκινούμενη, έχει δηλαδή ως στόχο να περιορίσει τη δυνατότητα των κομμάτων της αντιπολίτευσης να κεφαλαιοποιήσουν το προβάδισμά τους στις δημοσκοπήσεις, οι επιπτώσεις της είναι και οικονομικές. Οι ολοένα και πιο παρεμβατικές οικονομικές πολιτικές αποδυναμώνουν έναν από τους πυλώνες της πιστοληπτικής αξιολόγησης της Τουρκίας (B-/Negative): τη σχετικά ισχυρή δημοσιονομική θέση» γράφει ο οίκος σε σημερινό σημειώμά του για την τουρκική οικονομία.

Τα διλήμματα

Η οικονομική κατεύθυνση της χώρας μετά τις εκλογές είναι αβέβαιη, αλλά οι πολιτικές που ανακοινώνονται το τελευταίο διάστημα αυξάνουν συνεχώς το κόστος της μελλοντικής προσαρμογής, εξηγούν οι αναλυτές του Scope Ratings και επικαλούνται το παράδειγμα του σχεδίου για πρόωρη συνταξιοδότηση.

Η επόμενη κυβέρνηση θα κληθεί να κάνει δύσκολες οικονομικές και πολιτικές πολιτικές: είτε θα στοχεύσει σε μία συντεταγμένη, αλλά οικονομικά οδυνηρή προσαρμογή μέσω της επιστροφής σε πιο «ορθόδοξες» επιλογές για να τιθασεύσει τον πληθωρισμό και να αποκαταστήσει την εμπιστοσύνη των ξένων επενδυτών ή να επιμείνει στη σημερινή πορεία και να αναλάβει το ρίσκο για μία αιφνίδια και άτακτη «διόρθωση» μέσω μίας κρίσης ισοζυγίου τρεχουσών πληρωμών.

Το SOS των τραπεζών

Οι τράπεζες είναι ο τομέας στον οποίο οι επενδυτές θα πρέπει να στρέψουν το βλέμμα και να αναζητήσουν ενδείξεις οικονομικής πίεσης – τόσο πριν όσο και μετά τις εκλογές. Η εξάρτηση της Άγκυρας από τις τοπικές εμπορικές τράπεζες για προσφορά σκληρού νομίσματος στην κεντρική τράπεζα και απορρόφηση του κρατικού χρέους αυξάνεται συνεχώς καθώς οι ξένοι επενδυτές περιορίζουν την έκθεσή τους στις τουρκικές αγορές χρέους.

Οι τουρκικές τράπεζες έχουν πετύχει να εξασφαλίσουν ξένη χρηματοδότηση στο παρελθόν και κατάφεραν να κάνουν roll over το μεγαλύτερο μέρος του εξωτερικού τους χρέους ακόμη και κατά τη μεγάλη νομισματική κρίση του 2018. Ωστόσο οι κίνδυνοι αναχρηματοδότησης σήμερα έχουν οξυνθεί και η κατάσταση θα επιδεινώνεται όσο οι μακροοοικονομικές ανισορροπίες μεγαλώνουν ως αποτέλεσμα των ανορθόδοξων πολιτικών του Ερντογάν, προειδοποιεί ο Scope Ratings. Η τουρκική λίρα παραμένει εξάλλου αισθητά υποτιμημένη.

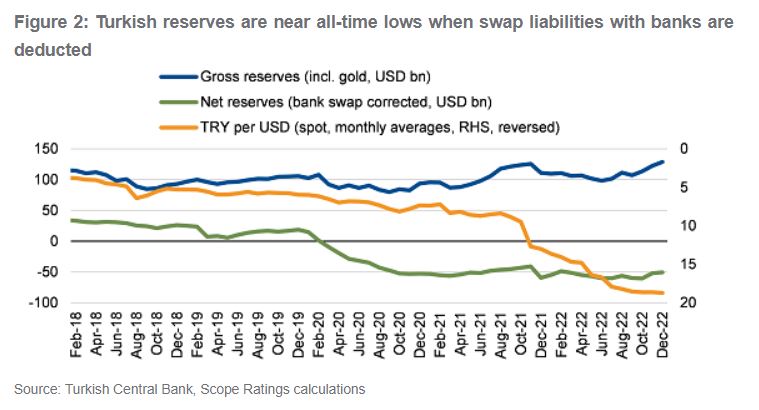

Περίπου το ήμισυ από τη διαθέσιμη ρευστότητα των τουρκικών τραπεζών σε ξένο νόμισμα (δηλαδή 45 από 90 δισ. δολάρια) βρίσκεται «παρκαρισμένη» στην κεντρική τράπεζα. Σε περίπτωση που οι τράπεζες χρειαστεί να αποπληρώσουν μεγάλες ποσότητες χρέους σε ξένο νόμισμα ή έρθουν αντιμέτωπες με εκροές καταθέσεων, θα καταφύγουν σε αυτή τη ρευστότητα, που θα τη χάσει με τη σειρά της η κεντρική τράπεζα. Τα συναλλαγματικά αποθέματα της κεντρικής τράπεζας σε ένα τέτοιο σενάριο θα πιεστούν αισθητά και το επενδυτικό κλίμα θα επιδεινωθεί.

Τα κρατικά ομόλογα

Η κεντρική τράπεζα, ελεγχόμενη από τον Τούρκο πρόεδρο, έχει θέσει σε εφαρμογή νέους κανονισμούς, με τους οποίους υποχρεώνει ουσιαστικά τις τράπεζες της χώρας να αγοράζουν περισσότερα κρατικά ομόλογα για να μειώνουν το κόστος δανεισμού της τουρκικής κυβέρνησης κατά την προεκλογική περίοδο. Η τακτική αυτή έχει συγκρατήσει την απόδοση του τουρκικού 10ετους ομολόγου στο 10% – όχι δηλαδή πολύ μακριά από το επιτόκιο που πληρώνουν κράτη της Ανατολικής Ευρώπης, όπου όμως ο πληθωρισμός είναι αισθητά χαμηλότερος σε σχέση με το 64% της Τουρκίας. Ο τραπεζικός τομέας αυτή τη στιγμή έχει στα χέρια του το 77% του εγχώριων κρατικών ομολόγων αξίας 100 δισ. δολαρίων.

Ενδεχόμενη ομαλοποίηση της νομισματικής πολιτικής μετά τις εκλογές (δηλαδή αύξηση των επιτοκίων) θα μπορούσε να πυροδοτήσει ισχυρές απώλειες στο χαρτοφυλάκιο ομολόγων των τραπεζών. Ωστόσο, όπως επισημαίνει ο Scope Ratings, το να αλλάξει ρότα η Τουρκία και να ακολουθήσει μία νομισματική πολιτική που να ευνοεί τη σταθερότητα των τιμών, αν και προσωρινά επώδυνο, θα είναι θετικό για τις μακροπρόθεσμες προοπτικές της οικονομίας και της πιστοληπτικής αξιολόγησης. Είναι αμφίβολο κατά πόσο αυτό μπορεί να συμβεί όσο παραμένει ο Ερντογάν στην εξουσία.

1 year ago

70

1 year ago

70

English (US)

English (US)