Σήμερα, το αργότερο αύριο οι τράπεζες θα ανακοινώσουν τις λεπτομέρειες σε ότι αφορά το πάγωμα των επιτοκίων για τα στεγαστικά δάνεια των ενήμερων δανειοληπτών.

Πρόκειται δάνεια ύψους 27 δισ. ευρώ κυμαινόμενου επιτοκίου τα οποία αφορούν 500.000 δανειολήπτες. Σε αυτούς δεν ανήκουν οι δανειολήπτες των μη συστημικών τραπεζών οι οποίες δεν έχουν προς το παρόν ενταχθεί στο πρόγραμμα αλλά θεωρείται απολύτως βέβαιο πως θα ενταχθούν.

Ακολουθούν λεπτομέρειες του προγράμματος το οποίο θα αρχίσει να εφαρμόζεται από τις 2 Μάϊου του 2023 και θα λήξει στις 2 Μάϊου του 2024 για τους δανειολήπτες αυτούς.

Το πρόγραμμα διασφαλίζει πάγωμα των δόσεων για το προαναφερόμενο διάστημα και αποτελεί μια επιβράβευση προς τους ενήμερους δανειολήπτες στεγαστικού και μόνον δανείου.

Ποιους δανειολήπτες αφορά

Όλα τα στεγαστικά δάνεια που είναι ενήμερα τη στιγμή που θα ξεκινήσει η λειτουργία του προγράμματος (τέλος Απριλίου) και τα οποία φέρουν κυμαινόμενο επιτόκιο σε οποιοδήποτε νόμισμα (ευρώ ή ελβετικό φράγκο) εντάσσονται στο πρόγραμμα του παγώματος των δόσεων.

Η επίσημη έναρξη του προγράμματος θα ξεκινήσει από τις 2 Μαΐου όταν οι τράπεζες θα έχουν διαμορφώσει τα συστήματά τους για να υποδεχθούν τα νέα δεδομένα.

Οι συζητήσεις αφορούν τις 4 συστημικές τράπεζες, θεωρείται όμως σχεδόν βέβαιο πως το πρόγραμμα θα το ακολουθήσουν και οι μη συστημικές.

Πώς ορίζεται το επιτόκιο και σε ποιο επίπεδο παγώνει η δόση

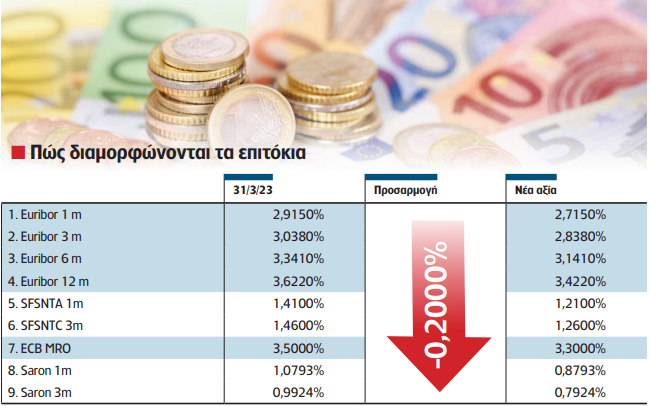

Οι τράπεζες διαμορφώνουν ένα επιτόκιο αναφοράς βασιζόμενο στο επιτόκιο που ίσχυε στις 31 Μαρτίου για 9 κατηγορίες επιτοκίων που αφορούν στα προγράμματα χορηγήσεών τους σε ελληνικά και διεθνή νομίσματα

Από τα επιτόκια που ίσχυαν σε κάθε μία από τις κατηγορίες στις 31 Μαρτίου 2023 αφαιρούνται 20 μονάδες βάσης και προστίθεται το επιτοκιακό περιθώριο που διαφέρει από τράπεζα σε τράπεζα και από δάνειο σε δάνειο αλλά το οποίο κινείται πέριξ του 2%.

Όπως καθίσταται φανερό όλα τα επιτόκια επί τη βάσει των οποίων έχουν χορηγηθεί στεγαστικά δάνεια συνυπολογίζονται στο πρόγραμμα του παγώματος των δόσεων.

Τα επιτόκια αυτά είναι το Euribor, το βασικό επιτόκιο της ΕΚΤ και τα επιτόκια των ελβετικών φράγκων (SFSNTA και SFSNTC όπως επίσης και τα επιτόκια Saron).

Στην παρούσα φάση στα χαρτοφυλάκια των τραπεζών βρίσκονται μόνον σε ξένο νόμισμα, στεγαστικά δάνεια που έχουν χορηγηθεί σε ελβετικό φράγκο.

Το κόστος των τραπεζών

Το πάγωμα της δόσεις θα έχει μόνον δυνητικό κόστος για τις τράπεζες (τι θα εισέπρατταν αν δεν πάγωναν τα επιτόκια) κόστος το οποίο δεν το έχουν προϋπολογίσει στα business plans τους.

Πιο συγκεκριμένα αυτό το δυνητικό κόστος δεν θα ξεπεράσει τα 50 εκατ. ευρώ για κάθε 25 πόντους ανόδου του επιτοκίου.

Τα πιστωτικά ιδρύματα εκτιμούν πως θα επωμιστούν ένα κόστος που δεν θα ξεπεράσει τα 200 εκατ. ευρώ στην περίπτωση που τα επιτόκια ενισχυθούν ακόμη 100 μονάδες βάσης σενάριο το οποίο θεωρείται μάλλον ακραίο.

Βεβαίως οι τράπεζες είχαν να προϋπολογίσουν και μια δυνητική ζημιά: Αυτήν που θα προέκυπτε από μια νέα γενιά κόκκινων δανείων σε περίπτωση που συνεχίσει η άνοδος των επιτοκίων να επιβαρύνει με τρόπο αμείλικτο τον προϋπολογισμό των νοικοκυριών.

1 year ago

61

1 year ago

61

English (US)

English (US)